La segunda parte de una serie de tres artículos comparando las teorías económicas de Keynes y Hayek a la economía marxista. Por la primera parte haz clic aquí.

Keynes despreció igualmente la naturaleza idealista y dogmática de los economistas burgueses contemporáneos, quienes, ante la crisis de la Gran Depresión y el claro fracaso del libre mercado, se negaron a abandonar sus supuestos, incluidos los de la Ley de Say, y su fe en la mano invisible. En su crítica a los economistas clásicos, Keynes dijo que:

“Los escritores que siguen la tradición clásica, pasado por alto el supuesto especial que cimienta su teoría, han llegado inevitablemente a la conclusión, perfectamente lógica de acuerdo con su hipótesis, de que la desocupación visible (salvo las excepciones admitidas) tiene que ser consecuencia, a fin de cuentas, de que los factores no empleados se nieguen a aceptar una remuneración que corresponda a su productividad marginal…

Los teóricos clásicos se asemejan a los geómetras euclidianos en un mundo no euclidiano que, quienes al descubrir que en la realidad las líneas aparentemente paralelas se encuentran con frecuencia, las critican por no conservarse derechas —como único remedio para los desafortunados tropiezos que ocurren—. No obstante, en verdad, no hay más remedio que tirar por la borda el axioma de las paralelas y elaborar una geometría no euclidiana. Hoy la economía exige algo semejante”. (“La teoría general”, capítulo 2; Keynes)

En respuesta a sus pares de la comunidad política y económica que buscaban soluciones del «lado de la oferta» a los problemas del desempleo masivo y la recesión, es decir, eliminar las barreras al libre mercado, como los sindicatos, que en opinión de estos economistas restringen la capacidad del mercado para encontrar el «equilibrio natural» para los salarios – Keynes inclinó la vara en la dirección opuesta y simplemente se centró en la cuestión de la demanda, o «demanda efectiva», como él se refirió a ella, es decir, la capacidad de los productores de productos básicos para encontrar un comprador dispuesto que pueda pagar (a diferencia de la demanda en el sentido de las «necesidades» o «deseos» de la sociedad).

Como hemos explicado en otra parte, Keynes vio la crisis de la Gran Depresión como un círculo vicioso en el que el alto desempleo dio como resultado una reducción de la demanda efectiva de productos básicos, lo que a su vez llevó a las empresas a reducir la producción o cerrar, aumentando aún más el desempleo. En tal situación, Keynes creía que el estímulo del gobierno era necesario para proporcionar un impulso a la demanda efectiva y así convertir el círculo vicioso en uno virtuoso, con una creciente demanda del gobierno que conducía a una expansión de la producción y el empleo y, por lo tanto, a mayores salarios y mayores demandas de bienes de consumo, etc., etc.

Para Keynes, cualquier estímulo sería suficiente, como comenta irónicamente en la Teoría General:

“La construcción de pirámides, los terremotos e incluso las guerras pueden servir para aumentar la riqueza, si la educación de nuestros estadistas sobre los principios de la economía clásica se interpone en el camino de algo mejor …

Si el Tesoro llenase botellas viejas con billetes de banco, y las enterrasen a profundidades adecuadas en minas de carbón en desuso que luego se llenarán hasta la superficie con basura de la ciudad, y las dejas en en manos de la empresa privada sobre principios bien probados de laissez-faire para volver a desenterrar los billetes (el derecho a hacerlo se obtiene, por supuesto, mediante la licitación de arrendamientos del territorio portador de billetes), haría innecesario el aumento del paro y, con la ayuda de estos efectos, los ingresos reales de la comunidad, y también su riqueza de capital, probablemente llegaría a ser mucho mayor de lo que realmente es. De hecho, sería más sensato construir casas y cosas por el estilo; incluso si hubiese dificultades políticas y prácticas en el camino de esto, lo anterior sería mejor que nada”. («La teoría general», capítulo 10; Keynes)

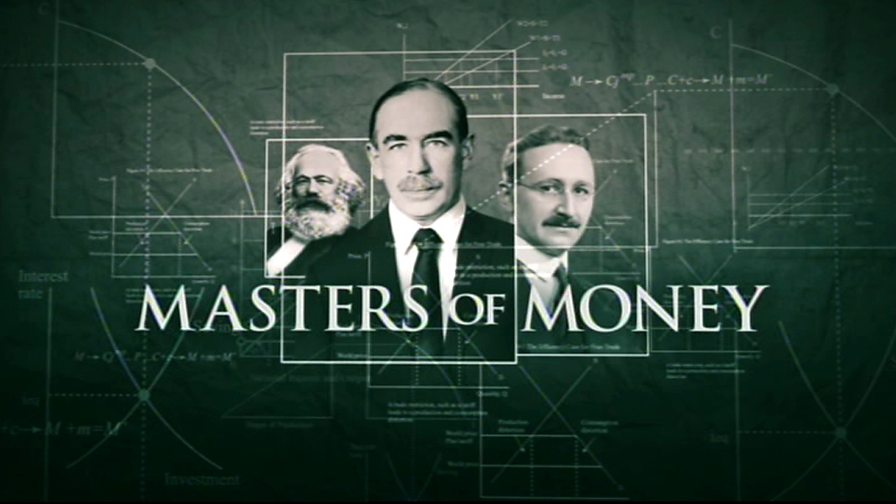

El New Deal en la década de 1930 en EE. UU. se cita a menudo como la historia de éxito de las políticas keynesianas, pero como destacó el episodio de «Amos del dinero» sobre Keynes, fue solo la militarización de la economía durante la Segunda Guerra Mundial lo que puso fin a la Gran Depresión, un proceso que terminó en millones de muertes, la destrucción colosal de la capacidad de producción de la sociedad y que dejó una deuda pública de más del 200% del PIB en países como Gran Bretaña, ¡difícilmente un éxito!

Subconsumo y sobreproducción

En esencia, la explicación keynesiana de la crisis es una teoría del «subconsumo», es decir, de la falta de demanda de los consumidores por los productos básicos que se producen. Como hemos explicado en otra parte, el marxismo, por el contrario, ve la crisis capitalista como una crisis de «sobreproducción», es decir, que el capitalismo es inherentemente incapaz de encontrar un mercado para todas las mercancías que se producen. Esto surge del hecho de que el capitalismo es producción con fines de lucro, y este beneficio es simplemente el trabajo no remunerado de la clase trabajadora. En otras palabras, la clase trabajadora siempre recibe menos salario que el valor que crea en el proceso de trabajo; por lo tanto, su capacidad para comprar las mercancías que produce es siempre menor que el valor total de estas mercancías. Se producen mercancías pero no se pueden vender; el beneficio no se puede realizar; cesa la producción y el sistema entra en crisis.

La idea keynesiana de crear demanda a través del estímulo gubernamental es, en última instancia, idealista y no dialéctica. Debe hacerse una pregunta simple: ¿de dónde obtiene el gobierno el dinero para este estímulo? Si el dinero debe provenir de los impuestos, entonces esto significa : gravar a la clase capitalista, lo que significa reducir sus ganancias, crear una huelga de capital y reducir así la inversión; o gravar a la clase trabajadora, lo que reducirá su poder de consumo y, por lo tanto, reducirá la demanda, ¡lo contrario de lo que se pretende hacer con los estímulos gubernamentales!

En los tiempos modernos, el gobierno ha recurrido cada vez más a pedir dinero prestado a los mercados financieros mediante la venta de bonos del gobierno. Pero con el rescate de los bancos y el colapso de los ingresos fiscales, los países se han quedado con grandes deudas y déficits públicos, y los mercados financieros mundiales, en lugar de financiar más préstamos gubernamentales, insisten en que los gobiernos reduzcan el gasto público.

Para los keynesianos y los líderes reformistas del movimiento obrero que se inspiran en las ideas keynesianas, la respuesta es simple: ¡debemos incrementar los impuestos a los ricos y aumentar los salarios! Pero bajo el capitalismo, como hemos explicado anteriormente, la producción es para obtener beneficios , y la clase trabajadora nunca puede recibir en salarios el valor total de las mercancías que produce, como explicó Marx en El Capital en respuesta a las teorías subconsumistas de su época:

Es pura tautología decir que las crisis son causadas por la escasez de consumo efectivo, o de consumidores efectivos. El sistema capitalista no conoce otros modos de consumo que los efectivos, salvo el de sub forma pauperis(indigente ) o del estafador. El hecho de que las mercancías no se puedan vender significa solo que no se han encontrado compradores efectivos para ellas, es decir, consumidores (dado que las mercancías se compran en el análisis final para el consumo productivo o individual). Pero si uno intentara dar a esta tautología la apariencia de una justificación más profunda diciendo que la clase trabajadora recibe una porción demasiado pequeña de su propio producto y que el mal se remediaria tan pronto como reciba una porción mayor de él y su En consecuencia, los salarios aumentan, sólo se puede observar que las crisis siempre se preparan precisamente en un período en el que los salarios aumentan en general y la clase obrera obtiene realmente una parte mayor de la parte del producto anual que se destina al consumo. Desde el punto de vista de estos defensores del sentido común sólido y “simple” (!), un período así debería eliminar la crisis. Parece, entonces, que la producción capitalista comprende condiciones independientes de la buena o mala voluntad, condiciones que permiten a la clase trabajadora disfrutar de esa relativa prosperidad sólo momentáneamente, y por lo tanto siempre solo como el presagio de una crisis venidera «. (El Capital, Volumen II, capítulo 20; Marx)

En realidad, la explicación keynesiana de la crisis no es en absoluto una explicación de la causa de la crisis capitalista. En el mejor de los casos, es una explicación de la continuación o profundización de una crisis en la economía que ya existe, o una sugerencia de cómo los gobiernos pueden tratar de escapar de una crisis dentro de los confines del capitalismo. Si se debe culpar de la crisis a la falta de demanda efectiva, es decir, el subconsumo, entonces uno seguramente debe preguntarse: ¿qué conduce a este subconsumo en primer lugar? Como señala Engels en su polémica contra Duhring:

[ El subconsumo de las masas, la restricción del consumo de las masas a lo necesario para su mantenimiento y reproducción, no es un fenómeno nuevo. Ha existido desde que ha habido clases explotadoras y explotadas …

“… El subconsumo de las masas es una condición necesaria de todas las formas de sociedad basadas en la explotación, consecuentemente también de la forma capitalista; pero es la forma de producción capitalista la que primero da lugar a las crisis. El subconsumo de las masas es, por tanto, también una condición previa a las crisis y desempeña en ellas un papel reconocido desde hace mucho tiempo. Pero nos dice tan poco por qué las crisis existen hoy como por qué no existían antes «. (Anti-Duhring, Parte III, capítulo 3; Engels)

En otras palabras, dado que la clase trabajadora nunca puede recomprar todas las mercancías que produce, ¿por qué el capitalismo no siempre está en crisis?

Históricamente, esta contradicción de la sobreproducción se ha superado mediante el papel de la inversión, mediante la cual los capitalistas gastan y reinvierten continuamente una gran proporción de sus ganancias en nuevos medios de producción, en investigación y nueva maquinaria, con el fin de mejorar la productividad, reducir los costos, ganar una mayor cuota de mercado y aumentar aún más los beneficios. Como se explicó anteriormente, es esta inversión, que surge de la competencia y la búsqueda de ganancias, la que permitió al capitalismo jugar un papel históricamente progresista en el desarrollo de los medios de producción. Pero, como también se explicó anteriormente, esta reinversión de beneficios, en lugar de resolver la contradicción de la sobreproducción y restablecer el equilibrio económico, solo crea fuerzas productivas aún mayores, produciendo mayores cantidades de mercancías y valores, que aún deben venderse constantemente en un mercado restringido, exacerbando así las contradicciones y preparando el camino para una crisis mayor en el futuro.

La inversión improductiva, como el ejemplo anterior dado por Keynes de enterrar botellas viejas llenas de billetes, también se ha utilizado en el pasado para proporcionar demanda y crear empleos. Por ejemplo, hubo varios supuestos marxistas durante el auge de la posguerra que creían que el gasto militar de los gobiernos podría utilizarse para evitar una crisis de forma permanente. Pero como se ha señalado, los gobiernos no pueden simplemente «crear» demanda; en realidad, deben sacar su dinero obteniendo una porción de la riqueza de la clase capitalista o de la clase trabajadora. Esta inversión improductiva se gasta sin producir ningún valor real y sirve como capital ficticio, que finalmente genera inflación, es decir, aumenta la circulación de dinero en la economía sin generar un valor equivalente que también esté en circulación. Esto es exactamente lo que se vio al final del boom de la posguerra, en el que las políticas keynesianas condujeron a la crisis de la década de 1970, en la que el estancamiento económico se vio acompañado de un aumento de la inflación, un fenómeno nunca antes visto conocido como “estanflación”.

Todo esto muestra de nuevo la naturaleza no dialéctica y mecánica del keynesianismo y otras soluciones reformistas a las crisis, que no siguen las implicaciones de sus sugerencias hasta su conclusión lógica. Si la inversión se utiliza para evitar una crisis, esto significa invertir en algo material, es decir, en medios de producción, que luego deben producir más mercancías, lo que se suma a la crisis de sobreproducción. Si los salarios deben incrementarse para incrementar la demanda, esto significa reducir las ganancias de los capitalistas; pero esto, a su vez, reduce la inversión, que bajo el capitalismo sólo se realiza para obtener ganancias. Si la demanda debe ser «creada» a través del estímulo del gobierno, esto, en realidad, significa o tomar dinero de los capitalistas y reducir sus ganancias, o tomar dinero de la clase trabajadora y mermar la demanda del consumidor.

En contraste con la economía burguesa, el marxismo busca examinar la economía dialécticamente, es decir, el marxismo busca explorar todas las implicaciones de cualquier acción; ver la interconectividad y la retroalimentación entre diferentes procesos y fenómenos; examinar el sistema en su movimiento y en toda su complejidad. La economía marxista trata de ver las contradicciones dentro de los procesos en juego y de mostrar cómo estas contradicciones siempre pueden resolverse, pero solo creando nuevas contradicciones en el proceso. Este es el caso del capitalismo: una crisis siempre se puede evitar temporalmente, pero esto solo sirve para aumentar las contradicciones y allanar el camino para una crisis mayor en el futuro.

Además, a diferencia de los economistas burgueses, los marxistas no separan el análisis económico del análisis general de la sociedad. La economía está compuesta por seres humanos que viven y respiran; como dijo Lenin, “la política es economía concentrada”. La clase dominante siempre puede restaurar la estabilidad en la economía, pero solo a expensas de crear inestabilidad política y lucha de clases en la sociedad.

En última instancia, la crisis del capitalismo no es simplemente el resultado de tal o cual proceso; esta o aquella contradicción. Las crisis son el resultado de muchos procesos interactivos y contradicciones dentro del propio capitalismo. Como dice Marx en El capital:

“La producción capitalista busca continuamente superar estas barreras inmanentes, pero las supera sólo por medios que nuevamente colocan estas barreras en su camino y en una escala aún más formidable.

El verdadero límite de la producción capitalista lo es el propio capital; es éste: que el capital y su autovalorización aparece como punto de partida y punto terminal, con motivo y objetivo de la producción, que la producción sólo es producción para el capital, y no a la inversa, que los medios de producción son meros medios para un desenvolvimiento constantemente ampliado del proceso vital, en beneficio de la sociedad de los productores. Los límite dentro de los cuales únicamente puede moverse la conservación y valorización del valor de capital, las que se basan en la expropiación y empobrecimiento de la gran masa de los productores, esos límites entran, por ello, constantemente en contradicción con los métodos de producción que debe emplear el capital para su objetivo, y que apuntan hacia un aumento ilimitado de la producción, hacia la producción como fin en sí mismo, hacia un desarrollo incondicional de las fuerzas productivas sociales del trabajo. El medio desarrollo incondicional de las fuerzas productivas sociales entra en constante conflicto con el objetivo limitado, el de la valorización del capital existente. Por ello, si el modo capitalista de producción es un medio histórico para desarrollar la fuerza productiva material y crear el mercado mundial que le corresponde, es al mismo tiempo la constante contradicción entre esta su misión histórica y las relaciones sociales de producción correspondientes a dicho modo de producción.(El Capital, Volumen III, capítulo 15; Marx)

Keynes, beneficio e inversión

Como señaló el episodio de «Masters of Money» sobre Keynes, Keynes pudo reconocer la interconectividad del sistema capitalista, por el cual los costos salariales de un capitalista son el mercado de otro capitalista y, por lo tanto, lo que puede ser racional y necesario para un capitalista: recortar los salarios. costos – no es necesariamente racional para los capitalistas en su conjunto. Esencialmente , sin embargo, Keynes no veía la relación interconectada entre salarios y ganancias – que eran dos caras de la misma moneda, ambas simplemente representaban una proporción dividida del valor total creado por la clase trabajadora a través de la aplicación del trabajo – y que cada vez más uno necesitaba cortar el otro, y viceversa. De ahí la incapacidad de los keynesianos para entender la manera de superar el «subconsumo» – es decir, superar la falta de demanda efectiva – mediante el aumento de los salarios o el estímulo del gobierno que solo puede crear nuevas contradicciones al reducir las ganancias para los capitalistas y llevar a una huelga de capital, es decir, una reducción de la inversión.

Keynes definió la demanda total en la sociedad, también conocida como la “demanda agregada” en macroeconomía, como igual al ingreso total, que también es igual al producto total. Esta demanda agregada se compone principalmente de dos fuentes según Keynes: el consumo de los hogares y la inversión de las empresas. Esta definición es similar a los dos departamentos de Marx, definidos en el Volumen de capital II, de producción de bienes de capital (departamento uno) y producción de bienes de consumo (departamento dos). Sin embargo, a diferencia de Marx, Keynes no subdividió estos dos departamentos en sus diversos componentes de valor: constante, variable y excedente.

En todo El Capital, Marx destaca con frecuencia la necesidad de examinar la economía en su totalidad, en lugar de simplemente aislar aspectos específicos del sistema o concentrarse en el comportamiento de individuos y transacciones individuales. Sin embargo, Marx también demostró que era la interacción dialéctica entre los opuestos dentro de esta totalidad, entre trabajo y capital; entre salarios y ganancias; entre el departamento uno y el departamento dos, junto con los patrones que surgieron de las acciones anárquicas y caóticas (pero racionales) de muchos capitalistas individuales diferentes, que fue clave para comprender la naturaleza dinámica y de continuas crisis del capitalismo.

Como se mencionó anteriormente, los economistas clásicos que precedieron a Marx fueron incapaces de comprender el origen de la ganancia, debido a que trataron la economía como un sistema de islas desiertas, “Robinson Crusoe”, en el que un hombre era tanto productor como consumidor, o como una simple transacción entre un comprador y un vendedor, mediante la cual los beneficios se creaban simplemente en el proceso de circulación comprando barato y vendiendo caro. En ambos casos, al reducir la economía a un individuo o par de individuos, se pierde la división de la sociedad en clases.

Por el contrario, el keynesianismo, en el que se basa la macroeconomía moderna, llega a un resultado similar al de los economistas clásicos premarxistas, pero en la dirección opuesta: simplemente agregando la economía en una sola ecuación o esquema de demanda total, el keynesianismo pierde de vista la lucha de clases y la interconectividad entre salarios y beneficios, y de hecho, a menudo termina ignorando por completo el papel de los beneficios . Uno puede ver la naturaleza mecánica del esquema keynesiano en el ejemplo de la «máquina de Phillips» o «MONIAC», un modelo físico de la economía basado en principios macroeconómicos keynesianos que utiliza el almacenamiento y los flujos de agua para representar las reservas y el flujo de capital y dinero, y que se supone que puede predecir el comportamiento de la economía real sobre esta base.

Como resultado de esta visión mecánica agregada, no dialéctica, el keynesianismo y la macroeconomía moderna no pueden explicar la base material detrás de la inversión bajo el capitalismo. En el mejor de los casos, la macroeconomía burguesa describe la inversión como una función de la tasa de interés, con tasas de interés más bajas que proporcionan un incentivo para que los inversores gasten en lugar de ahorrar. Pero en el momento actual, las tasas de interés están casi al cero por ciento y, sin embargo, no se ve casi ninguna inversión. En el peor de los casos, mientras que el consumo de los hogares se explica materialistamente como una función de la renta disponible, la inversión de las empresas se explica idealmente como simplemente debida a “ el espíritu animal”. En estos días, se ofrece una explicación idealista similar para la inversión en términos de la necesidad de «confianza empresarial».

Recurrir al «espíritu animal» y la «confianza» claramente no explica nada. Uno debe preguntarse: ¿qué causa entonces la confianza? El argumento dado en respuesta es típicamente de naturaleza circular: las empresas invierten si hay confianza; hay confianza si la economía está creciendo; hay crecimiento económico si hay inversión; Y así sucesivamente y así sucesivamente. Si bien es cierto que la confianza, la incertidumbre y el riesgo juegan un papel en la determinación de las decisiones de los inversores, esta confianza e incertidumbre deben tener una base material. Bajo el capitalismo, la inversión se realiza en busca de beneficios ; si los productos básicos no se pueden vender con beneficio —o de hecho no se pueden vender, como es el caso de la actual crisis de sobreproducción—, la producción y la inversión en nueva producción no se producirán.

No es una falta de confianza subjetiva la que provoca la crisis, sino la crisis objetiva del capitalismo la que provoca la falta de confianza. Como se ha visto en numerosas ocasiones en el último período, se han producido frecuentes repuntes de la bolsa en respuesta al último “plan” de los políticos para “solucionar” la crisis; pero estos auges son de corta duración, subiendo como un cohete y hundiéndose como un meteorito , ya que las contradicciones reaparecen y la siguiente fase de la crisis emerge en el horizonte.

Las cifras de la crisis actual ponen de relieve la contradicción de la sobreproducción en relación con la inversión: en 1990, la inversión empresarial en el Reino Unido era aproximadamente el 14% del PIB anual, pero ha caído a menos del 8% en la actualidad; pero mientras tanto, las empresas británicas ahora cuentan con más de £ 700 mil millones de libras en ahorros en efectivo. Al mismo tiempo, las empresas que han sobrevivido a la crisis están registrando ganancias récord, como explica The Economist (31 de marzo de 2012):

“Los últimos cuatro años han sido malos para los trabajadores y los ahorradores, pero buenos para el sector empresarial. Los márgenes de beneficio en Estados Unidos son más altos que en cualquier momento de los últimos 65 años …

“… Los márgenes se han visto impulsados por el estricto control de los costos laborales por parte de las empresas y por una reducción en los gastos por intereses causada por las políticas de los bancos centrales en todo el mundo rico …

“… Sin embargo, el alto nivel actual de beneficios no está provocando un aumento de la inversión. Como proporción del PIB, la inversión empresarial estadounidense está cerca de los mínimos de 30 años …

“… la alta participación en las ganancias del PIB es simplemente un corolario de la baja participación del trabajo …

«… Las empresas estadounidenses y europeas están optando por gastar su efectivo en fusiones y recompras de acciones en lugar de gastos de capital».

En otras palabras, en lugar de invertir en nuevos medios de producción, que deben producir nuevos productos básicos que deben encontrar un mercado y venderse, las empresas están reconociendo que existe una sobrecapacidad crónica en el sistema y, en cambio, optan por gastar su dinero. en la compra de empresas existentes, es decir, los medios de producción existentes. Este proceso conduce a la concentración de capital, pero sin crear ningún valor nuevo. En lugar de utilizarse para desarrollar los medios de producción y proporcionar bienes y servicios socialmente necesarios, se despilfarra el botín de riqueza que ha acumulado la clase capitalista.

The Economist (21 de julio de 2012) continúa destacando la crisis de la sobreproducción como causante del bajo nivel de inversión:

“La gran brecha en este momento es entre trabajadores y corporaciones. Aunque el desempleo sigue siendo obstinadamente alto y los aumentos salariales son difíciles de conseguir, las ganancias corporativas están acumulando una proporción mayor del PIB estadounidense que antes de la crisis financiera …

“… Un alto rendimiento del capital debería fomentar una ola de inversión. La expansión de capacidad resultante debería incrementar la competencia y reducir los retornos. Pero eso aún no ha sucedido: las empresas están guardando efectivo …

“… las empresas se resisten a invertir ante una demanda débil. Los consumidores nacionales se han visto presionados por la austeridad y el aumento de los precios de las materias primas; La crisis de la zona euro y la desaceleración de las economías en desarrollo están afectando las perspectivas de exportación. Es posible que las empresas hayan aprovechado al máximo la mejora de la productividad. La ironía aquí es que una alta proporción del PIB de los beneficios empresariales da como resultado automáticamente una baja proporción de los salarios y, por lo tanto, puede eventualmente ser autolimitante, un resultado positivamente marxista «.

Para leer la tercera parte haz clic aquí.